Contenido

ToggleDonde y como invertir en acciones: Los mejores brokers online

Para invertir en acciones (y en ETFs, que son como fondos de inversión pero que se compran y venden igual que si fueran acciones), necesitas tener un broker. Aquí te recomiendo los mejores brokers online que hay y con la mejor relación calidad-precio para comprar acciones online, todos son brokers para comprar acciones y ETFs.

Brokers de acciones y ETFs

| Broker | Comisiones | Rentabilidad cuenta | País depósito acciones | |

|---|---|---|---|---|

| Trade Republic | 1 € por operación en acciones y ETFs | 3% TAE | Alemania | |

| n26 Broker | 0 € por operación en acciones y ETFs | 1,5% TAE (2,3% n26 Metal) | Alemania | |

| eToro | De 1 a 2 $ | Saldo total requerido: $250,000 (4.8%), $50,000 (4.5%), $25,000 (3.5%), $10,000 (1.5%) | En el país de cada acción (españolas en España por ej.) | |

| Mintos | Solo para ETFs: 0. (También Préstamos, Bonos e Inmobiliario) | 3,75% TAE | Letonia |

- Brokers en el extranjero: Depositan tus acciones fuera de España.

Trade Republic

Trade Republic es un banco y broker alemán móvil y sin comisiones con el que puedes invertir en más de 7500 acciones, más de 1500 ETFs y más 3500 planes de inversión en acciones y ETFs con una tarifa única de solo 1 euro.

Trade Republic es un banco alemán especializado en servicios de inversión y desde 2021 opera en España como empresa de servicios de inversión.

Los valores se almacenan a través del banco depositario HSBC Deutschland en los depósitos pertinentes dentro y fuera del país. El lugar de depósito de los valores es, por regla general, Clearstream en Fráncfort. En el caso de que los valores no se depositaran en Alemania te lo indicarían en la liquidación de valores y en el extracto de tu cuenta de valores.

La negociación de las acciones y ETF en Trade Republic tiene lugar en el sistema de negociación electrónico que opera la bolsa de Hamburgo, LS Exchange. Y debes saber que a pesar de sus tarifas tan bajas Trade Republic no presta los activos de tu cuenta.

Trade Republic es muy barato salvo si vas a comunicarte con ellos por correo, para registrarte para juntas de accionistas, y para pedir extractos o informe fiscal (que tienes gratis cada 3 meses y cada año respectivamente), esas tres cosas cuestan 25 €.

Los planes de inversión en acciones de Trade Republic, de los que hay 2500, sirven para poder invertir en fracciones de acciones de forma sencilla, sobre todo para poder invertir en varias acciones diferentes de las que no podrías comprar enteras (como por ejemplo una Google a 3000 $ o una Tesla a 1000). Hay 1000 planes de inversión en ETFs con los que puedes invertir en las empresas y mercados que te interesen. En tus planes de inversión no pagas comisiones. La inversión mínima es de solo 10 euros. Las operaciones están totalmente reguladas, sin costes ocultos y con los diferenciales que marca XETRA, el mercado alemán de referencia.

Además, desde este 2023 Trade Republic da un 2% de rentabilidad en su cuenta de efectivo por un importe de hasta 50.000 euros. De esta manera ua opcion muy buena es tener en esta cuenta todo lo que puedas sin llegar hasta los 50.000 y así te evitar presentar el modelo 720. Desde Octubre de 2023 esta rentabilidad será del 4%.

Trade Republic ha ampliado su oferta en 2023 al permitir a sus clientes invertir en bonos gubernamentales y corporativos desde tan solo 1 euro, convirtiéndose en el primer broker europeo en ofrecer un acceso tan accesible al mercado de bonos. Las órdenes se ejecutan a través de la Bolsa LS Exchange y deben cumplir con criterios específicos, incluyendo la denominación en EUR y la liquidez adecuada. Los inversores pueden optar por negociación fraccionada según el importe o el valor nominal, y el valor total de la orden incluirá automáticamente los intereses acumulados.

Y si quieres algo más de información sobre Trade Republic consulta Trade Republic: Análisis del broker móvil alemán.

N26 Broker

N26 ha ampliado su oferta más allá de la banca digital, incorporando un servicio de inversión en acciones y ETFs directamente desde su app. Su gran particularidad es la integración total con la cuenta bancaria, lo que permite operar sin necesidad de descargar aplicaciones adicionales ni transferir fondos a otras plataformas.

Principales ventajas y características:

- Inversión accesible: Se puede empezar con solo 1 €, gracias a la compra fraccionada de acciones y ETFs.

- Sin comisiones de compraventa: N26 permite operar sin costes adicionales, excepto las tarifas propias de su socio Upvest.

- Automatización: Es posible programar compras recurrentes para invertir de forma periódica sin intervención manual.

- Variedad de activos: Más de 1.400 acciones y 1.500 ETFs, incluyendo fondos de índices globales, mercados emergentes y sectores específicos como IA o energías renovables.

- Gestión desde una sola app: La cuenta bancaria y la cartera de inversión están integradas, facilitando el control del saldo y las inversiones.

- Seguridad y protección: Los depósitos están cubiertos hasta 100.000 € por el sistema alemán de garantía de depósitos, y las inversiones tienen protección hasta 20.000 € por el esquema de indemnización de inversores.

Aspectos a considerar:

- Disponibilidad limitada: Actualmente, solo está disponible en Alemania, Austria, Francia, España y los Países Bajos.

- Fiscalidad alemana: Las operaciones se rigen por la normativa alemana, lo que implica que los usuarios españoles deben encargarse de declarar sus beneficios y activos en el extranjero ante la AEAT.

- Sin acceso a derivados o fondos de inversión tradicionales: Se centra exclusivamente en acciones y ETFs, sin opciones avanzadas como futuros u opciones.

En definitiva, N26 Broker se posiciona como una opción interesante para quienes buscan una forma sencilla y sin complicaciones de invertir en bolsa, sin necesidad de lidiar con plataformas complejas o comisiones elevadas.

eToro

eToro es una plataforma de trading que destaca por su amplia oferta de activos y características innovadoras, diseñada para inversores de todos los niveles. Con más de 6,000 instrumentos financieros disponibles, los usuarios pueden acceder a acciones, ETFs, divisas y más de 100 criptomonedas, lo que facilita la diversificación de carteras desde un único lugar. Además, eToro permite la inversión en acciones fraccionarias, lo que significa que los usuarios pueden comprar porciones de acciones, haciendo la inversión más accesible y adaptable a diferentes presupuestos.

Una de las características más notables de eToro es su función CopyTrader™, que permite a los usuarios copiar automáticamente las operaciones de traders experimentados. Esta herramienta es especialmente útil para los principiantes, ya que les permite aprender de los expertos mientras replican sus estrategias en tiempo real. Sin embargo, es importante tener en cuenta que las inversiones pueden fluctuar y no se garantiza un rendimiento positivo.

En términos de tarifas, eToro ofrece un modelo de costes transparente. La apertura y el mantenimiento de la cuenta son gratuitos, pero se aplican tarifas por retiro: $5 para retiros en USD y gratis para GBP/EUR, con un mínimo de $30 para retiros en USD. No se cobran comisiones por operar acciones, aunque puede haber tarifas de $1 a $2 al abrir o cerrar posiciones, dependiendo del país. Las transacciones de criptomonedas incluyen un costo del 1% y una tarifa de transferencia del 2% al mover criptoactivos a una billetera externa. También se aplica un impuesto de timbre del 0.5% en acciones del Reino Unido.

Finalmente, eToro proporciona recursos educativos a través de su **eToro Academy**, que incluye cursos, webinars y otros materiales para ayudar a los usuarios a mejorar sus habilidades de inversión. La plataforma está regulada por entidades como la FCA, ASIC y CySec, lo que añade un nivel adicional de seguridad y confianza para los usuarios. Con su enfoque en la educación y su sólida oferta de productos, eToro se posiciona como una opción destacada en el ámbito del trading online.

Puedes leer un artículo con mucha información sobre eToro.

Freedom24 de Freedom Finance

Freedom Finance es un broker con licencia de la CySEC de Chipre y que cumple con los requisitos de la regulación europea MiFID II. Es el único bróker con sede en la UE que cotiza en el NASDAQ.

Con Freedom Finance y su plataforma de trading Freedom24 vas a poder invertir en acciones, ETFs y bonos de América, Europa y Asia. Si inviertes a través de Freedom tus acciones se mantendrán en un depositario en Chipre. Pero FF tiene atención al cliente en español.

Cuando te abres una cuenta en Freedom Finance con el dinero que metes se crea una cuenta D automáticamente, una cuenta de renta fija en la que tu dinero obtiene un 5,31% anual en dólares diariamente y un 3,88% en euros. Pero si metes el dinero en sus depósitos, la rentabilidad ya se dispara, pasando a ser de hasta un 8,76% anual en USD y un 6,4% en €.

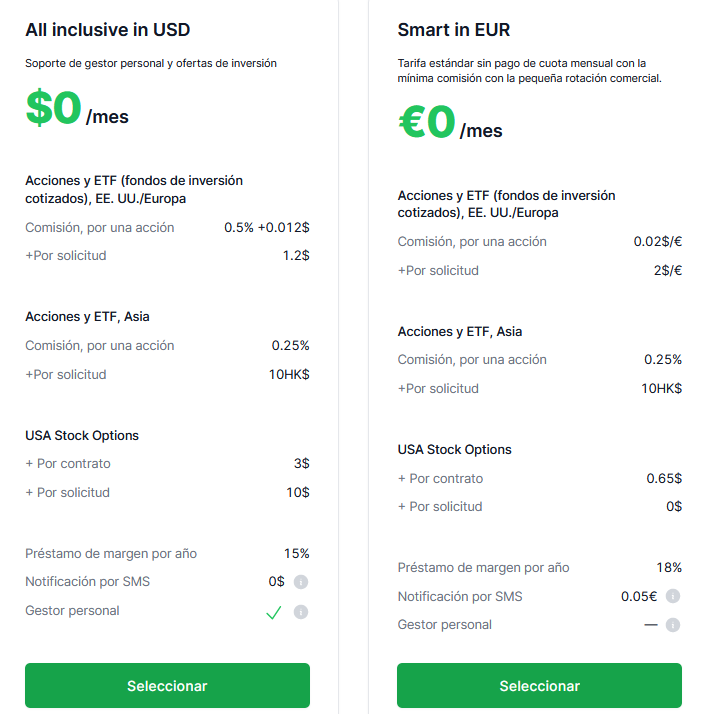

Las tarifas de Freedom Finance son bajas y competitivas. FF ofrece opciones para invertir en las que pagas una mínima comisión para compras de acciones en dólares o en euros.

Si quieres puedes profundizar más sobre Freedom y sus tarifas en este artículo, o ir directamente a su web y abrirte una cuenta.

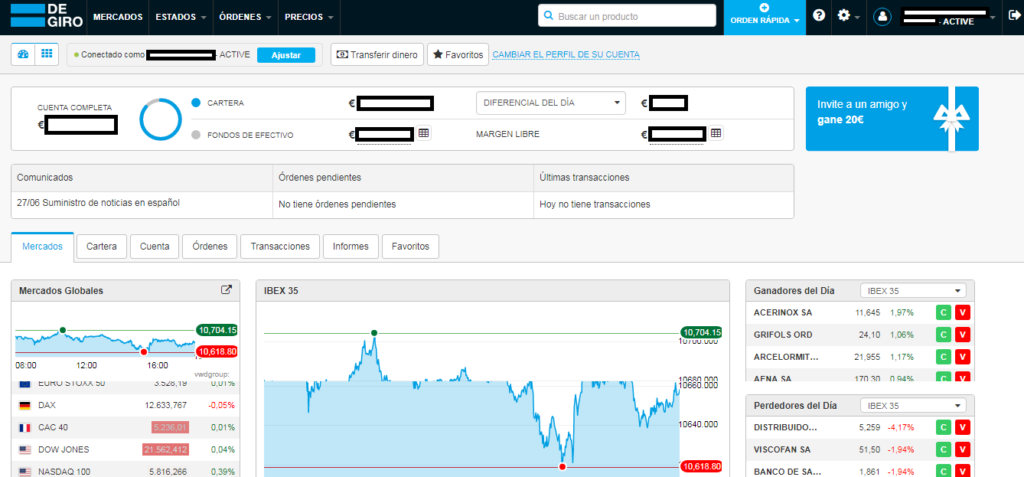

Degiro

A través de Degiro puedes invertir en acciones, ETFs, fondos de inversión, opciones... Degiro es un broker holandés con el que es absolutamente legal invertir. Invirtiendo a través de Degiro tu dinero se considera que está fuera de España y debes recordar que a partir de los 50.000 euros fuera debes informar a Hacienda a través del famoso modelo 720.

Degiro es un broker muy sencillo de operar y con unas comisiones muy baratas, sobre todo si alguna vez has usado brokers de bancos tradicionales. Lleva ya varios años operando y tanto mi opinión como la mayoría de otras opiniones que conozco son buenas, aunque con matices.

Los matices que tienes que valorar a la hora de abrirte una cuenta en Degiro es que cambian con más frecuencia de la que a mí me gustaría las condiciones de su cuenta y cómo funcionan como brokers. Durante las caídas bursátiles de la pandemia prácticamente cada semana cambiaban las garantías exigidas para posiciones de riesgo que tuvieras en tu cartera (shorts, opciones o futuros). Esto es normal y pasa en otros brokers, pero en otros brokers las condiciones cambian con menos frecuencia e intensidad.

Otra cosa que no me ha gustado de Degiro es que en Mayo de 2020 informó que se iba a dejar de poder operar, y por tanto de tener depositados con ellos, muchos activos (acciones, ETFs...) de EEUU en los que antes si se podía invertir, de manera que si tienes alguno de ellos lo tienes que vender o traspasar a otro broker antes del 1 de Diciembre de este año. La lista son 45 páginas.

La principal ventaja de Degiro son sus precios bajos. Por invertir 1000 € en bolsa española pagarías 2'5 € de comisión, por 10.000 solo € 7. Su tarifa es: 2 € + 0,05% del importe.

Es sin duda el broker online más barato para invertir también en el extranjero y en productos más complejos tipo opciones o futuros. En bolsa americana por ejemplo sus comisiones son menores aún que en España: 0.50 € + 0.004 USD por acción, por lo que podemos pagar menos de un euro a la hora de invertir 10.000 $.

No cobra por recibir los dividendos de nuestras acciones ni por mantenimiento o depósito de las acciones. Si cobra una muy baja comisión de conectividad si operas en bolsas diferentes a la española (BME) de solo 2'5 € al año. Su único pero es que pone muy difícil asistir a las juntas de accionistas porque para ello cobra 100 €.

Invertir en ETFs cuesta solo 2 € + 0,03% pero además tienen una larga lista de ETFs en los que operar una vez al mes un mínimo de 1000 € ó $ no tiene comisiones.

Estas comisiones son tan baratas porque Degiro puede prestar tus acciones. Degiro ofrece tres tipos de cuentas:

- Basic: la normal y que recomiendo a todo el mundo, y solo para los muy experimentados o especuladores (o inversores a corto plazo) las otras dos:

- Active: permite posiciones cortas (apostar o invertir a la baja) y operaciones con derivados,

- Trader: igual que la Active pero con más capacidad de apalancarse.

Si prefieres que Degiro no pueda prestar tus acciones puedes abrirte una cuenta Custody (sin préstamo), en las que en general las comisiones de compraventa son las mismas aunque hay algunas más como que cobran de cada dividendo 1 € + 3 % del dividendo, o para un bono por tramitar el cupón 1 € + 0'1%.

Cuando inviertas con Degiro o con otro broker no olvides ser prudente, o como dice Degiro "Invertir puede ser rentable, pero no está exento de riesgos. Puede perder (una parte de) su depósito".

Si quieres puedes ver antes como es el proceso de abrirte una cuenta en Degiro.

El Modelo D6 y el 720

El modelo D6 es un formulario que informa sobre la titularidad de inversiones en el exterior, y que hasta el 2021 ha sido obligatorio presentar. Afortunadamente ya no hay que presentarlo, así que a efectos prácticos tener acciones en un broker extranjero depositadas fuera de España solo supone:

- hacer tu declaración de la Renta bien metiendo en ella los datos de pérdidas o ganancias y de cobros de dividendos, informe tu broker o no a Hacienda de todo.

- solo en el caso de que tengas en acciones y otros activos financieros más de 50.000 euros deberás de presentar el modelo 720.

- Brokers españoles: depositan tus acciones en España

Self Bank

Uno de los mejores brokers online que existen en España para invertir en acciones es el banco Self Bank. La cuenta de bolsa de Self Bank es gratuita y sus comisiones son muy buenas para acciones y ETFs del mercado nacional:

- 3'95 € por operación (compra o venta) hasta 1500 €,

- 6'95 € entre 1500 y 6000 €,

- 8'95 € entre 6000 y 60000 €.

- No cobra comisión de custodia si dejas que el banco "alquile" tus acciones por encima de 5000 € (tranquilo, las acciones no te las pueden "okupar") o si haces al menos 3 operaciones al mes en el mismo mercado. Si no pagarías 4'95 € + IVA al mes por cada mercado (y no por cada valor o acción eh).

Sus comisiones por operación son peores por más caras para mercados extranjeros:

- 14'95 € por operación para mercados europeos y americanos,

- aunque la de custodia es baja a un 0'10% anual (mínimo 4'95 €) + IVA por mercado al mes, por lo que puede ser una buena opción para tener acciones extranjeras de un mismo mercado depositadas a medio y largo plazo (por ejemplo, si tuvieras 10.000 € en acciones de Apple pagarías el mínimo... 12 x 4'95 € + IVA, unos 70 € al año).

Self Bank sacó en 2017 una nueva cuenta que llama la Cuenta de Bolsa Sin Custodia, con la que te libras de pagar comisiones de custodia y de otros tipos, pero en la que las comisiones de compraventa son algo mayores: 12 € por operación en España de entre 100 y 30.000€, 15 € por operación de hasta 15.000 $ en EEUU o de 10.000 € en Europa. Te puede interesar si compras y tienes tu cartera para el largo plazo.

Para poder invertir a través de Self Bank tienes que abrirte una cuenta normal con ellos sin ninguna comisión asociada, y después abrirte una cuenta de bolsa. En la actualidad Self Bank tiene una promoción o "Plan Amigo" de regalarte 40 € si haces 5 operaciones de bolsa, si los quieres escríbeme a webmaster@ahorrainvierte.com y te digo como que es muy fácil.

ING Direct

ING Direct

Otro de los mejores brokers españoles para el pequeño inversor por su facilidad de uso y buenas comisiones. Para abrirte una cuenta en el broker de ING necesitas tener también una cuenta Naranja (no una cuenta nómina). Hay que decir que ING "subcontrata" a Renta 4 como depositaria de las acciones de sus clientes, pero más allá de saber ésto no tiene ninguna otra implicación.

Sus comisiones para España son de 8 €, da igual la cantidad hasta 30000 € (si tienes la mala suerte de tener que invertir por encima de esa cifra pagarías el 0'20%, vamos para 30001 € pagarías 60 euros).

Para compras (o ventas) en el extranjero es más caro y no el más recomendable, su comisión es de 20 € para Europa, 20 $ en los EEUU o 20 libras en Inglaterra, también para cualquier importe hasta los 30.000 en cada moneda.

Su comisión de custodia es de 4'84 € por cada valor al semestre (vamos casi 10 € al año), pero que es fácilmente evitable para TODOS los valores que tengas si haces una compra o venta cada semestre: Dicho de otra manera, con que tengas tres o más acciones en ING, ya te compensa hacer una compra o venta mínima, incluso de una sola de tus acciones, cada semestre. Si no tienes cuenta en ING debes abrirte primero una Cuenta Naranja y después abrirte una Cuenta Broker.

Invertir en acciones a través de los bancos más famosos o clásicos (Santander, BBVA...) implica pagar bastante gastos en comisiones de compra y venta y de custodia, la que te cobra el banco o "broker" por tener en él tus acciones.

Acciones

Invertir en acciones es comprar pequeños trozos o participaciones de una empresa. Haciendo esto esperamos que los beneficios futuros de la empresa nos sean devueltos en forma de aumento del precio de cotización de cada acción o en forma de dividendos, que son pagos que las empresas hacen a sus accionistas de parte de sus beneficios.

Invertir en acciones

Simplificando podemos decir que la gente se enfrenta a la inversión en acciones de dos maneras:

- con una intención especulativa, lo que no tiene ningún significado despectivo, pues especular no es más que querer comprar algo a un precio y querer venderlo después más caro. Se trata de una compra de algo "porque está subiendo", "porque está de moda", o "porque tiene una tendencia alcista", pero en general se invierte sin conocer a fondo la empresa cuyas acciones estamos comprando.

- con una intención de invertir a largo plazo, comprando acciones de empresas que pensamos que van a ganar dinero y que esas ganancias se van a ver reflejadas en el precio de la acción y/o en los dividendos que la empresa va a repartir. Dentro de la inversión a largo plazo podemos diferenciar dos enfoques:

- la inversión value: consiste en comprar acciones de empresas que consideramos están infravaloradas, acciones que el mercado no valora en su justa medida y que pensamos acabarán valiendo más de lo que paguemos por ella. Una vez que estas acciones lleguen o pasen de un precio más o menos ajustado al que pensamos deberían tener, habría que venderlas y sustituirlas por otras que sean una mejor oportunidad.

- el buy and hold, o comprar y mantener acciones de empresas en las que confiemos y que consideremos apuestas relativamente seguras para el futuro, con una vocación de mantenerlas durante muchos años o quizá hasta décadas. Esta estrategia suele ir de la mano con la de invertir en empresas que paguen buenos dividendos y mantenidos en el largo plazo.

Dividendos

Invertir en acciones que paguen buenos dividendos es la mejor opción para las personas que tienen un capital que quieren que les de una renta mensual o anual, pero eso no significa que sea la única o mejor manera de invertir.

Cuando una empresa que vale 20 euros reparte un dividendo de un euro, al día siguiente la acción pasa a valer 19 euros, pero a tí no te llega 1 euro sino 81 céntimos, porque Hacienda te retiene directamente un 19 % ( y si tus rentas del ahorro superan los 6000€ un 21% y si superan 50000€ un 23%, porque se paga un poco más de porcentaje si tus rentas de ahorros e inversiones son mayores).

Esto sucede porque los dividendos se consideran rentas del ahorro, igual que por ejemplo los intereses que te den tus cuentas o depósitos. Si no necesitas ese dinero es razonable pensar que mejor que ese euro se lo quede la empresa y que se refleje en la cotización de la acción.

La rentabilidad por dividendos bruta actual y de los últimos años del Ibex 35 está alrededor del 4%, hasta el 2016 algo mayor que la media de rentabilidad por alquiler de una casa en España. Además, tener acciones y cobrar sus dividendos suele dar muchos menos problemas y gastos que tener una casa alquilada.

Hoy en día además de los dividendos un inversor debe fijarse en las otras opciones que los dirigentes de las empresas tienen para repartir riqueza con sus accionistas. Es lo que se llama en inglés shareholder yield o rentabilidad total para el accionista, y además del pago de dividendos se debe considerar:

- la recompra de acciones: Si una empresa compra acciones de si misma en el mercado y tras tenerlas en su poder las destruye, reduce el número de acciones entre los que se reparte la empresa y por ello hace que cada una valga más.

- Es lo contrario de las llamadas ampliaciones de capital en las que aumenta el número de acciones, y lo que disminuye es tu participación en la empresa (y en el gráfico de más abajo de Telefónica y Santander vas a ver un buen ejemplo de lo que provocan las repetidas ampliaciones de capital).

- la reducción de deuda: Si una empresa puede ir reduciendo su endeudamiento consigue reducir el pago de intereses, y la parte de los beneficios futuros que serán para los accionistas se incrementa.

La rentabilidad total para el accionista (shareholder yield) supera los retornos del mercado y de la inversión centrada en dividendos o recompra de acciones por separado.

Invertir en acciones que pagan dividendos es una puerta de entrada habitual al mundo de la inversión. Es una buena manera de ahorrar e invertir, pero en mi opinión tampoco es la única o mejor, por mucho que a todos nos guste ver como una de nuestras empresas nos hace una transferencia de unas docenas o cientos de euros. Si te interesa más este tema lee No hay que cazar dividendos, es mejor solo pescarlos.

Valorar acciones: los ratios

Analizar una empresa y sus acciones para otorgarles un valor que nos sirva para saber si debemos comprarlas o no, en función de a como estén cotizando en el mercado o valgan en ese momento, no es fácil. Pero todo inversor debe conocer y entender al menos unos ratios que nos den pistas de como está la empresa o la acción en la que queremos invertir. Los ratios más importantes para valoraciones relativas son:

- PER: Price to earnings ratio o ratio precio-beneficios, a nivel de la empresa sería Capitalización bursátil / Beneficio neto, o lo que es lo mismo a nivel de cada acción: Precio por acción / Beneficio por acción.

Es el ratio más sencillo de entender. Se suele encontrar un PER alto (por ejemplo mayor de 18) en empresas que crecen mucho y un PER bajo (menor de 12) en empresas con poco o ningún crecimiento, lo qu se explica porque con PERes altos pagamos crecimientos futuros.

- Precio/Valor contable: para toda la empresa, Capitalización bursátil / Fondos Propios, y para cada acción: Precio por acción / Valor teórico por acción.

El valor contable es el patrimonio neto de la empresa, el activo de la sociedad menos el pasivo exigible.

- P / FCF: Price to free cash flow o ratio precio-flujo de caja libre. Capitación bursátil / Flujos de caja libre = Precio por acción / Flujo de caja libre por acción.

El flujo de caja es una medida más "real" del dinero que está ganando o está entrando en la empresa, mucho menos modificable o alterable que beneficio neto del PER, en el que el beneficio es más bien "contable" o "sobre el papel".

- Valor de empresa / EBITDA (En inglés: Enterprise Value (EV) / Earnings Before Interest, Taxes, Depreciation and Amortization) Equivale a la capitalización bursátil de la empresa + su deuda financiera neta / beneficios brutos antes de intereses, impuestos, depreciaciones y amortizaciones.

Es el ratio más usado en las operaciones de capital riesgo y tiene la ventaja de incluir la deuda de la empresa en su valoración.

El riesgo de invertir en solo una acción

Para un ahorrador e inversor individual invertir en acciones es probablemente la manera más osada de poner su dinero a crecer, porque elegir QUÉ acciones van a ser las buenas, las que más crezcan, las que lo hagan mejor que el mercado (que como ya sabes es lo mismo que decir que la media de todas las acciones), tiene una parte de ciencia y arte, pero tiene también inevitablemente una parte de azar.

Te pondré un ejemplo. Las acciones que más a menudo se encuentran en las carteras de los pequeños ahorradores en España son las acciones del Banco Santander y de Telefónica. Poniendo un plazo redondo de 10 años, de septiembre del 2006 a septiembre del 2016, ¿qué ha pasado con estas acciones? Pues que la acción de Telefónica vale un 40% menos, más de un tercio menos, que hace 10 años, y la acción de Santander vale un 68% menos que hace 10 años, ¡dos tercios menos!

Vale que estas acciones han ido pagando dividendos estos 10 años, pero aún así, la mayor parte de los inversores en estas empresas a lo largo de los últimos 10 años pierden dinero. En marrón te pongo lo que ha ocurrido en estos 10 años con el SP500: que vale un 60% más que hace 10 años, y eso tras desplomarse un 40% en 2009.

Consejos para invertir en acciones

En mi opinión la inversión en acciones puede ser una parte de tus ahorros e inversiones pero siempre siguiendo unas reglas que deberían ser aplicadas por novatos y expertos:

- Diversificar: "No pongas todos los huevos en la misma cesta."

Una de las palabras sagradas en el mundo de la inversión, se debe diversificar geográfica y sectorialmente, es decir, que tus acciones no sean todas del mismo país ni del mismo sector. Y suele ser recomendable diversificar también temporalmente, no meter todo el dinero a la vez. Si en 2006 compraste muchas acciones del Santander y no diversificaste, ya sabes lo que te pasó...

- Mantener liquidez en cartera.

Estar invertido al 100%, no tener dinero en liquidez por si lo necesitamos para cualquier urgencia o por si la bolsa baja aún más y queremos comprar más de esas acciones que tanta confianza nos dan, puede ser peligroso.

- No invertir a cualquier precio.

Con este consejo hay que intentar diferenciar las buenas empresas y las buenas acciones. Una empresa puede ser buenísima, crecer mucho, pero si sus acciones ya están muy caras, es decir, cotizan a unos ratios muy altos, es probable que no acabemos ganando dinero con ellas. En cambio, es posible que si compramos acciones de una empresa normalita a la que el mercado ha dejado caer demasiado, podamos ganar mucho más dinero.

- Invertir en buenas empresas.

Saber que empresa es buena y cual no es uno de las claves de invertir en bolsa. Una de las claves suele ser encontrar empresas que tengan ventajas comparativas, que lo que vendan o hagan no pueda ser vendido o hecho por otra de la noche a la mañana. A continuación puedes ver un checklist para poder encontrar buenas empresas.

Una propuesta de checklist para invertir en acciones:

El llamado "stock picking", elegir que acciones en concreto lo van a hacer mejor que las demás, es algo difícil. Pero los estudios a largo plazo han demostrado que hay una serie de características que incrementan la posibilidad de que invertir en determinadas acciones sea una buena inversión.

Si te animas y atreves a invertir en acciones por tu cuenta, busca acciones con las siguientes cualidades:

1- Invierte en empresas que estén repartiendo dinero a sus accionistas en forma de dividendos, de recompra de acciones, o reduciendo su deuda:

- Que el llamado shareholder yield, que es la suma de: 1- dividendos repartidos, 2. recompras de acciones de la propia compañía, y 3-reducción de la deuda, sea superior a un 4%.

Para entender este punto te hago un ultramicrorresumen de como funcionan las empresas:

- El CEO o director de una empresa tiene que decidir como utilizar el capital entre cinco opciones: puede invertir en negocios existentes, adquirir nuevos negocios, repartir dividendos, pagar deudas o recomprar acciones.

- Para conseguir capital solo tiene tres opciones: modificar los flujos de caja internos, emitir deuda o crear y vender nuevas acciones de la empresa.

Y hay CEOs y empresas que se dedican a tratar bien a sus accionistas, que son los verdaderos dueños de la empresa, y otros que están más preocupados por sus propios beneficios e incentivos personales.

2- Invierte en empresas que consigan altos rendimientos en sus inversiones.

- Que la rentabilidad sobre el capital invertido (Return on invested capital, ROIC en inglés) sea mayor del 25 por ciento.

3- Invierte en empresas cuyos beneficios sean de calidad: fíjate más en sus flujos de caja que en sus beneficios declarados.

- Que el cash flow operativo sea igual o mayor que los ingresos declarados.

4- Nunca pagues demasiado por una acción. En general recuerda que cuanto menos pagues, más probable es que ganes.

- Que el ratio entre el valor de la empresa (Enterprise value, EV en inglés, la suma del valor de la empresa en bolsa y todas sus deudas) y el cash flow libre sea menor de 12 veces.

5- Encuentra acciones a las que el mercado está empezando a prestar atención.

- Que el momentum o tendencia de la acción la haga estar en el 50% mejor del mercado en los últimos 6 ó 12 meses.